Même l’éditorial du Globe and Mail s’en mêle : si on veut combler les besoins identifiés par la SCHL (5,8 millions 1soient les 3,5 qui manquent selon la SCHL et les 2,3 millions qui seraient construits « normalement » de nouveaux logements au Canada d’ici 2030), il faudra construire trois fois plus de logements par an qu’il s’en est construit durant les années 2010. Et cela chaque année d’ici 20302Et ça ne compte pas les logements qu’il faudrait rénover pour les mettre à niveau (chauffage, isolation) devant le défi climatique.

L’éditorial souligne que c’est une des rares questions sur laquelle les partis fédéraux pourraient s’entendre.

There also must be new rules to quell speculation. Mr. Eby’s [du NPD de Colombie-Britannique] plan includes a “flipping tax.” More moves on those lines will help. Housing should not be a financial asset. It should not be the pillar of people’s retirement plans. Prices to buy and rent should, at most, tick up modestly over time.

Globe and Mail, éditorial How the left and right can build housing, 10 avril 2023 [Je souligne].

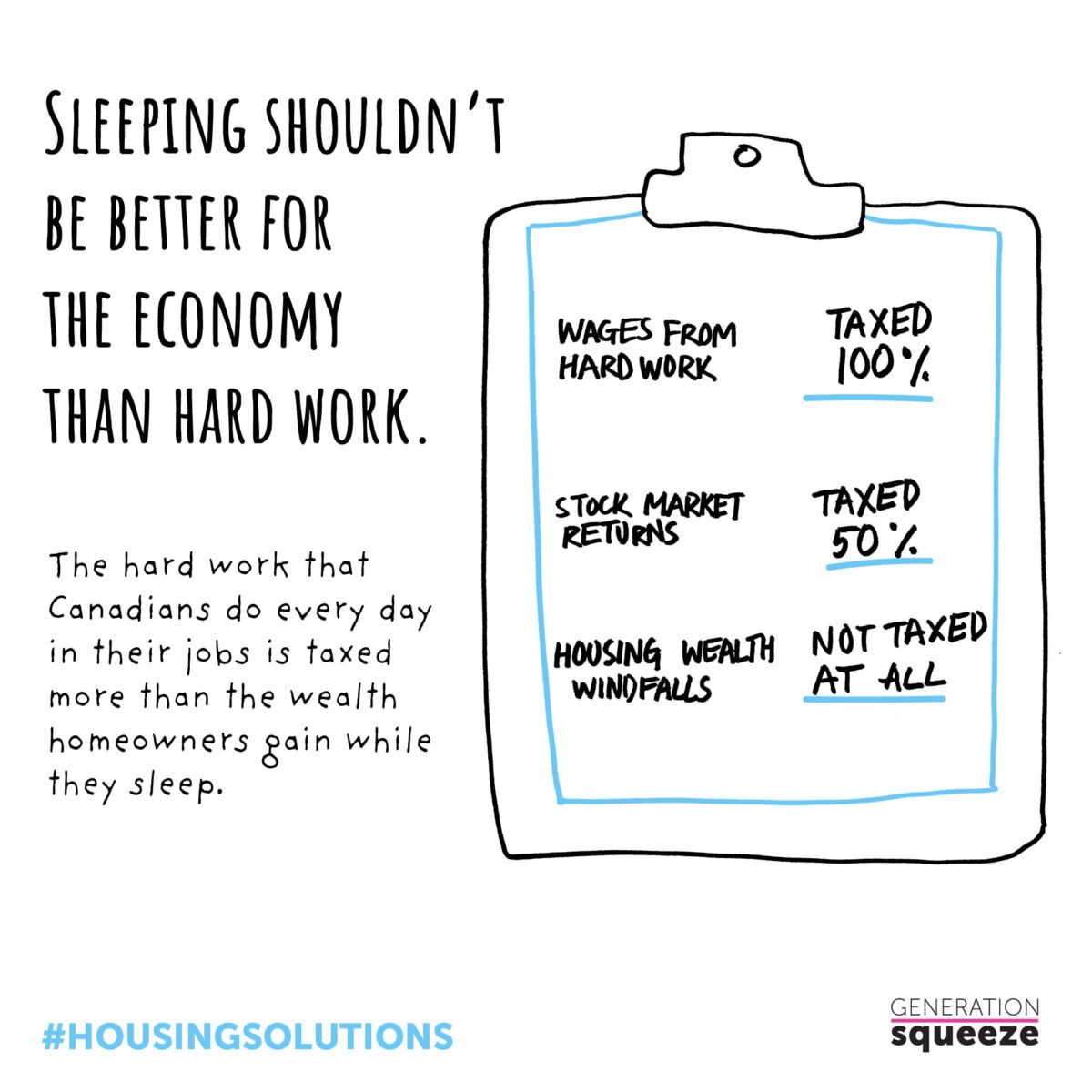

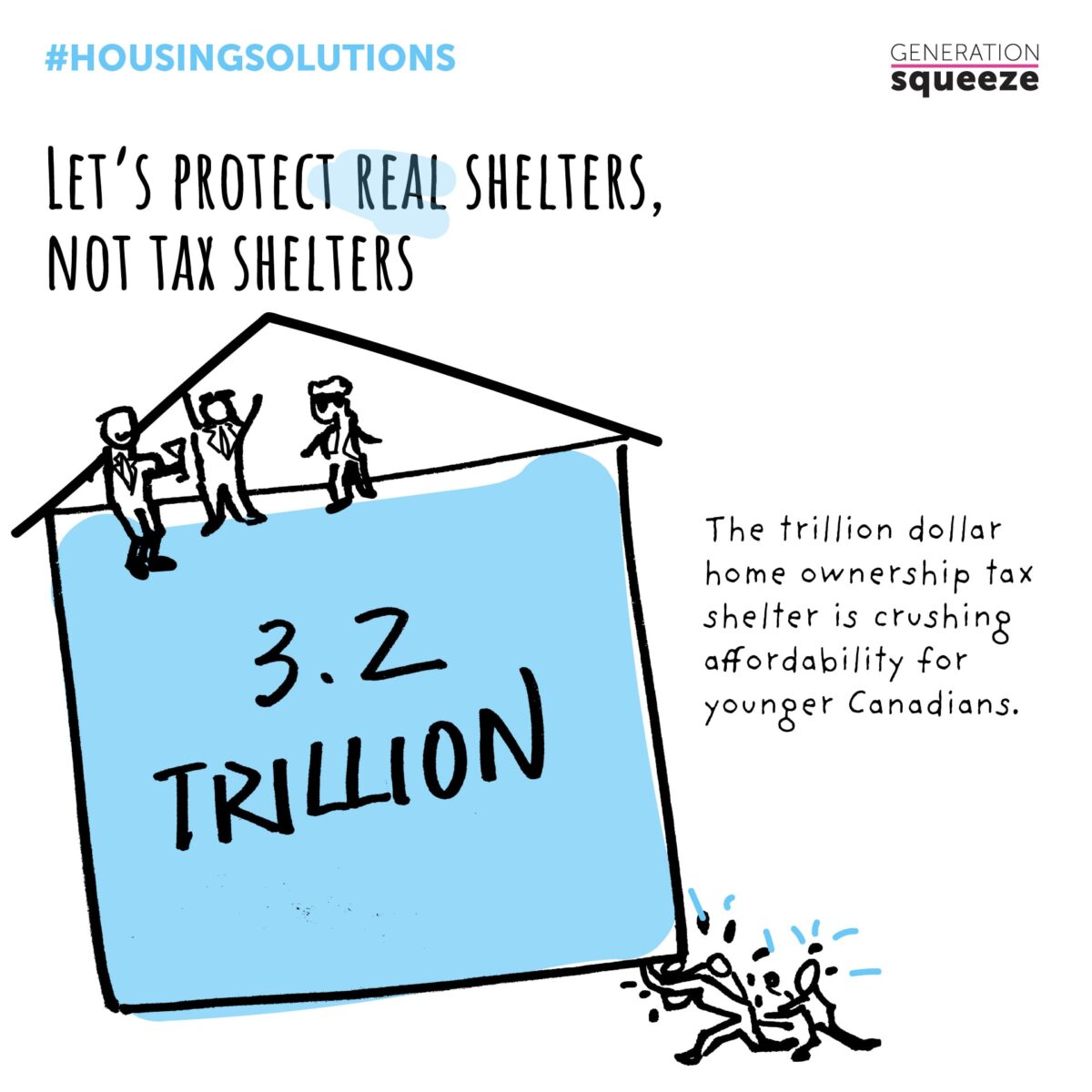

Des taxes sur les « flips » (j’achète, je rénove un peu -ou pas- et je revends un an3Certaines municipalités ou arrondissements peuvent exiger des temps de résidence plus longs plus tard, empochant les profits sans payer de taxe, parce que c’est ma résidence principale). Comme le dit Generation Squeeze, 100% des salaires sont taxés, 50% des revenus de placement, mais 0% des revenus de la résidence principale… alors que la valeur de cette richesse non taxée a augmentée de 350% pendant que le coût de la vie augmentait de 48% (depuis 20 ans). « Notre système fiscal met actuellement à l’abri de l’impôt les 3,2 billions de dollars que les propriétaires de maison ont gagnés depuis 1977 » (tiré de l’article en français sur le site GenSqueeze Rompre avec la dépendance…)

Ce même groupe propose une « taxe sur les maisons valant un million ou plus » graduée de 0,2% à 1% de la valeur.

[U]ne maison valant 1,2 million de dollars mènerait à payer 400 $ ; vendre une maison valant 1,5 million de dollars mènerait à payer 1 000 $. Comme pour les programmes d’hypothèque inversée dont on vante tant les mérites à la télévision, vous n’auriez pas à payer ce montant tant que la maison n’est pas vendue, pour éviter de porter atteinte aux personnes qui sont propriétaires d’une maison qui vaut un million de dollars, mais dont les autres sources de revenus sont relativement faibles.

Rompre avec la dépendance du Canada envers des prix élevés et croissants pour les maisons

La comparaison que faisait Paul Kershaw4Dans un article du Globe and Mail paru en décembre dernier, animateur et fondateur de GenSqueeze, entre les provinces canadiennes (« The Home Ownership Tax Shelter is unfair to Prairies, Quebec and Atlantic Canada« ) peut très bien s’appliquer à l’intérieur d’une province : les impôts qui sont « épargnés » par les possédants sont nécessairement payés par les autres… Ce qui pouvait faire sens en 19725Moment de l’établissement de l’exonération d’impôt de la résidence principale, comme un moyen de favoriser, encourager l’accès à la propriété à une époque où les maisons étaient un lieu où l’on s’établit pour élever ses enfants… avant d’être un moyen d’épargner à l’abri de l’impôt, ou un investissement payant et peu risqué… cela ne fait plus sens quand il faut mettre 70% de son revenu pour se loger !

In Canada, one of the early adjusters, the average buyer of a detached home now needs to spend nearly 70% of their pre-tax household income on mortgage payments, property taxes and utility bills, according to the Royal Bank of Canada, up from 46% at the start of 2020.

The Economist, The rich world’s housing crunch is far from over, 2 avril 2023.

Quel effet de levier ?

Je décroche un peu quand Kershaw propose d’affecter les 5 G$ recueillis à faire du logement abordable mais aussi aux services aux aînés ! Déjà, juste pour le logement, je me demande ce que ça représente en regard des besoins.

Quel est le poids de 5 G$ devant les besoins identifiés par la SCHL : 5 millions de logements. À 500K$ par logement, c’est 2,5 B$ soit presqu’autant que la bulle de l’abri fiscal immobilier (3,5 B$) accumulé depuis 1977 : sur sept ans, d’ici 2030, c’est 300-500G$ par année. Donc le 5 G$ d’une taxe spéciale représente un levier de l’ordre de 1-2% de l’effort nécessaire.

Mais ce ne sont pas les mêmes maisons qui seraient construites, suivant la courbe « normale » ou celle « suralimentée » par une intervention publique et collective concertée pour du logement abordable pérenne. Du logement entre les mains des collectivités, au service des ménages plutôt que de la finance.

On ne construit pas les mêmes logements, condos, ensembles de résidences et services de proximité… si on vise d’abord la formule de placement, facile à revendre; qui prend rapidement de la valeur; plutôt que la réponse aux besoins des familles, des jeunes, des retraités, des immigrants de diverses origines.

Et puis, cet effet de levier ne se ferait pas nécessairement contre les « forces du marché » mais en alliance avec une partie de celui-ci : c’est ça le « levier ». Lorsque Pomeroy ( cité à la fin de mon billet précédent) en appelait des parents et grands-parents « qui se plaignent que leurs enfants seront incapables de devenir propriétaires », pourquoi ne pas imaginer qu’ils participent à développer une solution qui nous sorte de l’actuelle crise ? En investissant une partie de leur pécule dans des projets d’investissement patient pour des logements abordables pérennes.

Notes

- 1soient les 3,5 qui manquent selon la SCHL et les 2,3 millions qui seraient construits « normalement »

- 2Et ça ne compte pas les logements qu’il faudrait rénover pour les mettre à niveau (chauffage, isolation) devant le défi climatique

- 3Certaines municipalités ou arrondissements peuvent exiger des temps de résidence plus longs

- 4Dans un article du Globe and Mail paru en décembre dernier

- 5Moment de l’établissement de l’exonération d’impôt de la résidence principale